会社の組織再編において、

「親会社が100%子会社を吸収合併する」スキームは、

頻繁に行われる事例です。

今回は、

この親会社が100%子会社を吸収合併する場合の会計・税務処理について簡単に6つのポイントを解説します。

特に経理担当者が、最低限理解しておかなければならないポイントに絞って解説しています。

経理歴20年以上、現在東証一部上場企業の経理課長が簡単解説します。

最低限、経理担当が押さえておくべきポイントに絞って解説していきます。

親会社が100%子会社を吸収合併する【会計・税務処理6つのポイント】

親会社が100%子会社を吸収合併する際、

会計・税務処理を行う必要がありますが、

最低限理解しておかなければならない、ポイントが6つあります。

① 無対価の吸収合併である

② 縦型の合併である

③ 投資の回収として特別損益「抱合せ株式消滅差損益」が発生する

④ 税務上は適格合併になる

⑤ 税効果会計の繰延税金資産の回収可能性の判断は、合併を考慮しない

⑥ 税務申告の加減算を引継ぐときは、資本金等の額と利益積立金に注意

ここからは、6つのポイントを解説します。

無対価の吸収合併である

親会社が100%子会社を吸収合併する場合、

合併存続会社も子会社の株主も同一(親会社)であることから、合併による対価を交付する意味がありません。

実際のところ、親会社が保有する子会社株式が、

合併することで子会社の資産負債に変わるだけですので、対価が発生しません。

このように、実質対価が発生しない吸収合併は、強制的に無対価となります。

縦型の合併である

縦型の合併とはどういうことでしょうか?

親会社は、子会社の株式を所有しています。

親と子の縦の関係において合併をするので、縦型の合併となります。

ここで、理解しておきたい用語ですが、

合併をする親会社が保有している子会社株式を「抱合せ株式」といいます。

この用語は子会社を合併する際、

よく出てくることがですので注意しておきましょう。

そして、この縦型の合併ですが、

子会社を合併した場合、その子会社は合併で解散し消滅するため、「抱合せ株式」も合併で消滅してしまいます。

合併をする親会社が保有している「抱合せ株式」(子会社株式)は、

合併により消滅することを覚えておきましょう。

投資の回収として特別損益「抱合せ株式消滅差損益」が発生する

親会社が100%子会社を吸収合併する場合、

会計処理上、特別損益「抱合せ株式消滅差損益」が発生します。

この「抱合せ株式消滅差損益」とはなんでしょうか?

たとえば、

● 子会社の投資額(子会社株式の額)が100とします。

● 投資時子会社の純資産も100となります。

● その後子会社が利益を計上し、純資産が120になったとします。

そこで、子会社を合併した場合、

子会社の純資産120と

子会社の投資額100

の差額20が、

「抱合せ株式消滅差益」となります。

反対に差額がマイナスとなる場合は、「抱合せ株式消滅差損」となります。

100投資して、結果120回収できることとなりました。

投資してその回収した結果発生する利益または損失が、特別損益「抱合せ株式消滅差損益」となります。

先ほど「縦型の合併」のところで、

合併をする親会社が保有している子会社株式を「抱合せ株式」といいました。

そして、合併する時この「抱合せ株式」は消滅すると解説しています。

この「抱合せ株式」が消滅した時、

特別損益「抱合せ株式消滅差損益」は発生します。

理解を深めるために、

簡単な事例を用いて「抱合せ株式消滅差損益」を解説します。

● 親会社が保有する株式 100

● 子会社の資産 320

● 子会社の負債 200

● 子会社の純資産 120

子会社を合併した場合、親会社は、

資産 320/負債200

/子会社株式100

/抱合せ株式消滅差益20

このような仕訳で子会社を合併させます。

子会社株式=抱合せ株式を消去し、差額を抱合せ株式消滅差益として計上します。

なお、この「抱合せ株式消滅差損益」は、

税務上否認されるということだけは覚えておいてください。

税務上は適格合併になる

結論、

親会社が100%子会社を吸収合併する場合、税務上は適格合併となります。

合併における税務上の適格要件ですが、

● 被合併法人と合併法人との間に、いずれか一方の法人による完全支配関係がある場合における当該完全支配関係がある場合の合併

● 被合併法人の株主等に合併法人株式または合併法人の100%親法人株式のいずれか一方の株式以外の資産が交付されない合併

● その合併が無対価合併である場合は、合併法人が被合併法人の発行済株式等の全部を直接に保有する関係に限り、適格合併。

と定められています。

ちょっとわかりにくいのですが、親会社が100%子会社を吸収合併する場合、

● 完全支配関係があります

● 親会社(合併法人)の株式以外の資産の交付はありません。

● 親会社(合併法人)に100%親法人はいません。このため親会社の100%親法人株式以外の資産が交付されることもありません。

● 無対価合併で、親会社が子会社の株式全部を直接保有しています。

このような条件を満たしていますので、税務上適格合併となります。

税効果会計の繰延税金資産の回収可能性の判断は、合併を考慮しない

例えば、合併直前の決算期が3月31日とし、合併の日を4月1日とします。

この場合、3月決算で親会社、子会社ともに税効果会計の繰延税金資産の回収可能性の判断をして決算処理をしなければなりません。

この時、繰延税金資産の回収可能性の判断する際に、将来の課税所得を見積る必要がありますが、合併後の将来課税所得を見積るのではなく、合併がなかったとして、親会社・子会社それぞれで課税所得を見積る必要があります。

この処理は、

単体決算のみならず連結決算も同じ考え方ですので、連結で調整をするようなことはありません。

なお、合併後は、改めて合併後の将来課税所得を見積ったうえで、繰延税金資産の回収可能性の判断をし直す必要があります。

税務申告の加減算を引継ぐときは、資本金等の額と利益積立金に注意

親会社が100%子会社を吸収合併する場合、税務上適格合併となりますが、合併処理において税務上の申告調整が必要となる場合があります。

その調整とは、

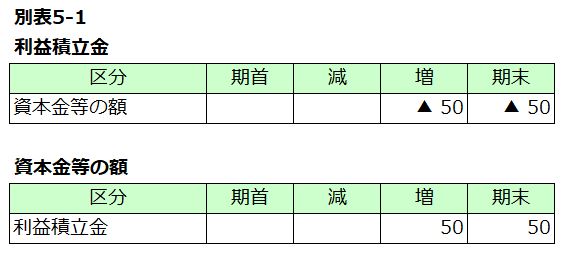

子会社の税務上の資本金等の額と親会社の子会社株式簿価が違っている場合、差額を調整するというものです。

例えば、

● 子会社の税務上の資本金等の額(別表5-1に記載があります) 400

● 親会社の子会社株式簿価 350

とした場合、

合併時の親会社税務申告では、

差額50を資本金等の額に加算し同額を利益積立金から減算する調整を入れます。

このような処理が発生する場合があることを、認識しておいてください。

まとめ

今回は、

親会社が100%子会社を吸収合併する際、会計・税務処理で、

最低限理解しておかなければならない6つのポイントを解説しました。

① 無対価の吸収合併である

② 縦型の合併である

③ 投資の回収として特別損益「抱合せ株式消滅差損益」が発生する

④ 税務上は適格合併になる

⑤ 税効果会計の繰延税金資産の回収可能性の判断は、合併を考慮しない

⑥ 税務申告の加減算を引継ぐときは、資本金等の額と利益積立金に注意

子会社の合併という組織再編をする際、

経理としてはまずこの6つの内容を把握しておきましょう。

その後、合併の実務処理として、

● 合併仕訳作成

● 会計システム設定処理

● 税金申告書の調整処理

を進めてください。

コメント