決算で税効果って言葉が出てくるけど、どんな処理してるかよくわからない…

税効果って、経理でも一部の人しか知らないよね

税効果会計は、ずいぶん昔に導入された会計基準ですが、経理担当者でも、理解するのが難しい会計処理です。

そこで今回は、

税効果会計を理解できるよう、わかりやすく税効果の基本を解説します!

経理担当者だけど税効果会計をよく知らない人、簿記の勉強をしているけどいまいち税効果会計を理解できない人に向けて、税効果会計の基本を説明します。

現役の上場企業経理部長が、皆さんに理解してもらえるようできるだけ分かりやすく解説しますので、ぜひチェックしてみてください。

税効果会計を理解するための順序

決算担当者から業績の説明受けるとき、税効果って言葉が出てくるんだけど正直よくわからない…

決算担当者は、税効果の影響で税金の額が変わるとか言うんだよ。

税効果の処理をすると利益が変わるの?

税効果会計を知らない人は、よくこんなお話をしています。

正直なところ、税効果会計は経理の担当者じゃない限り、理解できる人はほとんどいないですね。

そして、理解しようと思ってもすぐに理解できるものではないので、余計にわからなくなってしまいます。

この税効果会計ですが、すぐに理解しようと思ってもできない理由があります。

それは、「会計基準と法人税法の違い」と「税金計算の方法」を前もって知っておかなければならないからなんです。

税効果会計には、「税」という言葉が付いていますよね。

これは「税金が絡んでくる会計処理だよ」ということを明示しています。

ということで、今回税効果会計を説明するにあたって、まず「会計基準と法人税法の違い」から簡単に解説しています。

「会計基準と法人税法の違い」が分かれば、どうやって税金が計算されるのか、その方法も理解できます。

それがわかってきたところで、本題である税効果会計について具体例を使いながら解説していきます。

★税効果会計を理解するための順序

①会計基準と法人税法の違いを知る

②会計基準と法人税法で、費用の計上時期が違う理由を知る

③会計基準と法人税法で、利益と税金の額が違う理由を知る

④会計基準と法人税法で違う税金の額を調整する理由を知る

⑤具体例で税効果会計を理解する

※今回は、税効果会計の基礎的な考え方を理解してもらうために、「繰延法」という考え方をベースに解説しています。

会計基準と法人税法の違いって?

税効果会計を理解するには、まず「会計基準」と「法人税法」の違いを知っておかなければなりません。

「会計基準」と「法人税法」ってそもそも何?

「会計基準」と「法人税法」は、会社の経理処理をするときのルールです。

この2つのルールに従って、経理の処理をすることが義務付けられています。

会計基準ってなに?

会計基準をざっくり言うと、

会社の利害関係者(株主だったり、銀行だったり)に対して、会社の業績を報告するための基準です。

会計基準では、利害関係者に業績報告の内容を納得してもらえるように、経理処理のルールが決められているんですね。

法人税法ってなに?

法人税法をざっくりいうと、

会社が、税金を計算して納税するために定められた法律です。

法人税法は、税金計算をして税金を納めてもらうために、税金計算のしかたや税金の納め方をルール化しているんですね。

会計基準と法人税法は、そもそも「目的が違っているルール」だということを理解しましょう。

会計基準と法人税法で、費用の計上方法が違う!?

会社の経理処理は、「会計基準」と「法人税法」の2つのルールに従って処理することがわかりました。

しかしこの2つのルール、大きな違いがあります。

それは、「会計基準」と「法人税法」で費用の計上方法が違うんです。

費用の計上方法が違うって、どういうこと?

いきなり「費用の計上方法が違う」と言われてもよくわかりませんよね。

この違いについては、具体例を使って説明しましょう。

●具体例

・会社で年2回支給されるボーナス(賞与)

・ボーナスは夏と冬に支給

・夏のボーナスを事例としてピックアップ

今回事例として取り上げる夏のボーナスは、どの会社でもおおよそ以下のルールで支給されます。

●夏のボーナス

・支給日 6月

・支給対象期間 前年10月~3月まで

・支給要件 10月~3月まで働いた結果の評価に基づいて支給

この夏のボーナス、一般的には10月から3月まで、支給見込み額を毎月積み立て計上します。

この計上は、会計基準に従った処理です。

会計基準では、

「これから支払することがほぼ決まっている費用(ここではボーナス)は、事前に費用計上しておきなさい」

と決められています。

また、ボーナスって10月から3月まで働いた分に対して支払われるものですから、働いた期間である10月から3月に費用計上すべきですね。

一方、法人税法では、この処理が認めれらていないんです。

法人税法では、

「ボーナスの支給金額が確定していない場合は、費用計上しちゃだめ!」

と決められています。

実際にボーナスの支給金額が確定したとき(支給したとき)、初めて費用に計上していいことになっています。

法人税法では、まだ確定していない概算の費用(ここではボーナス)計上は認められていないんです。

その理由は、納める税金の額を調整することを防ぐためです。

費用をおおめに概算計上して、利益を減らせば納める税金も減ってしまいます。

そういった税金を減らす調整ができないように、実際にボーナスを支給したときじゃないと費用計上は認めない。

ということになっています。

今回はボーナスを例として説明しましたが、会計基準と法人税法では費用の計上のしかたが違っているんですね。

(費用の計上のしかたですが、すべての費用が会計基準と税務で違っているわけではありません。ボーナスなど一部の費用についてのみ、計上に違いがあります。)

会計基準と法人税法で、利益と税金が違う!?

費用の計上が会計基準と法人税法で違っていれば、利益も税金も変わってくるんじゃない?

そのとおりです。

費用の計上のしかたが違っていれば、利益も税金も変わってきます。

計上する費用が違えば、当り前に利益も違ってきますよね。

具体的に数値を用いて、違いを確認しましょう。

●会計基準

100(収益)- 70(費用)= 30(利益)

会計基準では、費用の計上が70でした。

●法人税法

100(収益)- 50(費用)= 50(利益)

法人税法では、ボーナスとして計上した費用20が認められず、費用計上は50でした。

費用の計上のしかたが変われば、利益も変わりますね。

法人税法では、ボーナスの費用計上が認められていないため、その結果利益が増えてしまいます。

また税金は、利益に税率を乗じて計算するので、利益が変われば税金も変わってきます。

●会計基準

30(利益)× 30%(税率)= 9(税金)

会計基準では利益が30でした。それに税率を乗じて税金を計算すると9になります。

●法人税法

50(利益)× 30%(税率)= 15(税金)

法人税法ではボーナスとして計上した費用が認められず、結果利益が50でした。それに税率を乗じて税金を計算すると15になります。

ここで疑問に思いませんか?

利益や税金は違っていていいのかと・・・

利益や税金は2つあっていいのかと・・・

実は、利益や税金は2つ存在するんです。

会計基準と法人税法ではそもそもの考え方が違うから、結果的に違う利益と税金が2つ計算されてしまうのです。

会社の利益や税金は、1つだと思っていたら実は2つあった・・・

会計基準と法人税法はそれぞれ達成する目的が違うので、目的を達成するために計算された利益と税金も違うのは当り前のことなのです。

会計基準と法人税法で、違う税金の額を調整する!?

会計基準と法人税法で、税金が2つ計算されるのは、しょうがないことだとわかりました。

でもなにかしら弊害がありそうです・・・

税金が2つ計算されたけど、納める税金はどっち?

まず最初に疑問に思うことは、

税金が2つ計算されたけど、納める税金はどっちなんだ?

ということです。

結論、納める税金は「法人税法で計算された方の税金」です。

法人税法は、会社が税金を計算して納税するために定められた法律なので、その法律に従わなければいけません。

法人税法で計算された税金 = 実際に納める税金

ということです。

じゃあ、会計基準で計算された税金ってなんなの?

確かに、「会計基準で計算された税金」って何だろう?と疑問に思いますね。

この「会計基準で計算された税金」は、決算書の損益計算書に記載する税金です。

損益計算書は、会計基準に従って作成しなければならないと決まってるので、税金も「会計基準で計算された税金」を記載しないといけないんです。

実際に納める税金は、損益計算書に記載しなくていいんだっけ!?

こんな疑問もありますよね。

実際に納める税金はやっぱり重要だから、ちゃんと損益計算書に載せなくてはいけません。

損益計算書には、まずは納める税金を載せて、それから会計基準の税金の額になるように調整するんです。

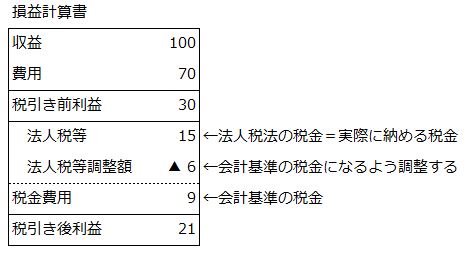

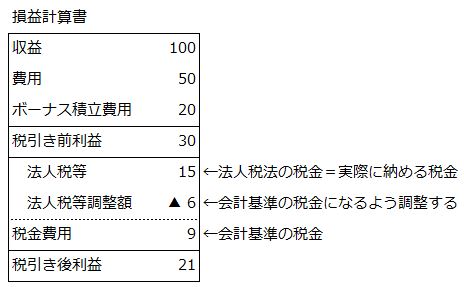

損益計算書はこんな感じ!

損益計算書では、税金を調整する場合「法人税等調整額」という科目を使って調整します。

法人税の税金を会計の税金に調整するから、「法人税等調整額」なのかあ。納得!

損益計算書に納める税金を載せて、それから会計基準の税金の額になるように「法人税等調整額」という科目を使って調整するのですが、これこそが正に税効果会計の処理なんです。

税効果会計の基本は、「法人税法で計算した納める税金」と、「会計基準で計算したの税金」の差を調整するのことです。

ここでやっと税効果会計とはどういうものなのか、みえてきましたね。

では、さらに理解を深めるために、具体的に数値を使って税効果会計を確認していきましょう。

具体例を使って税効果会計を理解!

ここからは、数値を使って具体的に解説していきます。

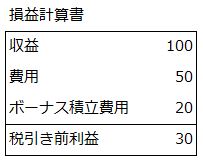

損益計算書がこんな感じだったとしましょう。

※ボーナス積立費用とは、「会計基準と法人税法で、費用の計上方法が違う!?」のパートでも説明した、夏のボーナス支給に向けて積立した費用です。

この損益計算書から、会計基準の税金を計算すると、

30(税引き前利益)× 30%(税率)=9

※簡易的に税率を30%としています

となります。

しかし、この税金は会計基準の税金であり、実際に納める税金ではありません。

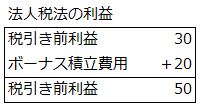

実際に納める法人税法に従って計算された税金は、以下のとおりです。

法人税法では、まだ確定していない概算のボーナス積立は費用として認められていないと説明しましたね。

ボーナス積立は費用として認められていないということなので、税引き前利益に加算します。(ここではボーナス積立20を加算)

そうすれば、法人税法の利益50が計算できます。

この法人税法の利益に税率を乗じれば、納める税金が計算できます。

50(法人税法の利益)× 30%(税率)=15

これで、会計基準と法人税法の税金が計算できました。

・会計基準の税金 9

・法人税法の税金 15

・差額 6

会計基準と法人税法の税金の差額は、以下のように計算することもできます。

20(ボーナス積立)×30%(税率)=6

ボーナス積立費用20は、法人税法では費用として認められず、結果として利益が増えることになります。

利益が増えた分、税金も増えますので、利益増20に税率を乗じれば、会計基準の税金と法人税法の税金の差額を計算することができます。

そして、会計基準の税金と法人税法の税金を調整したあと、損益計算書はこのようになります。

ちなみに経理処理は、

繰延税金資産 6/ 法人税等調整額 6

という仕訳を起票することになります。

まとめ

今回は、超簡単にわかりやすく税効果会計の基礎を解説しました。

税効果会計は、いきなりを理解しようと思っても理解はできません。

税効果会計は、まず会計基準と法人税法それぞれの目的や違いを理解しましょう。

それが分かれば、税効果会計は「会計基準と法人税法それぞれの違いを調整する作業」だということを理解することができます。

今回の解説では、数値を使った具体例も記載して説明していますので、わからなくなったら具体例を見直すことをおすすめします。

※注意点

今回の税効果会計は、「繰延法」という考え方をベースに解説しています。

税効果会計の基本を理解するには、「繰延法」という考え方から学ぶほうがわかりやすいためです。

しかし、現在の税効果会計では、「資産負債法」という考え方を使って実務処理することになっています。

従って、今回の解説がそのまま経理実務で使われているわけではないことに注意が必要です。

(実際は、一部の処理で「繰延法」が使われていたり複雑ですが…)

税効果会計はいろいろと複雑ですが、できるだけ初心者でもわかるように、引き続き解説をします。

次のステップでは、実際に使われている税効果会計の「資産負債法」という考え方を使って、「繰延税金資産とはなにか?」について、かんたんに解説していきます。

参考記事:【税効果かんたん理解】繰延税金資産と取り崩しについてわかりやすく解説!

税効果会計をもうちょっと知りたいという方は、こちらの書籍もおすすめです。

今回の記事より、難しいことも書いてますが、経理担当で税効果をもっと勉強したい人にはちょうどいい書籍です。

コメント